Nous concluons cette série de 3 articles sur les propositions de Benoît Hamon d’une étape avant la mise en oeuvre d’un revenu universel (voir ici le premier article, et ici le deuxième). Ce dernier article compare la proposition d’un super RSA à 600 € comme étape vers à un revenu universel à la mise en œuvre immédiate d’une revenu universel à 548 € (avec maintien des APL).

On montre que cette dernière solution est certes légèrement moins généreuse pour les plus pauvres, mais équivalente pour les revenus bas et médians. Cette proposition a aussi un coût budgétaire net plus faible que celui d’une revenu universel à 600 €, donc est politiquement plus simple à appliquer).

Mais surtout, ça permet d’avoir tout de suite tous les avantages techniques et symboliques d’un véritable revenu universel (clarification de système redistributif, fin de l’incertitude pour les bas revenus, pas de stigmatisation, etc.), alors que l’universalisation du revenu universel à 600€ après la première étape proposée par B. Hamon reste hypothétique.

Avant de mettre en œuvre un revenu universel, Benoît Hamon souhaite passer par une première étape. Celle-ci consisterait d’abord à ouvrir le RSA aux 18 – 24 ans et à automatiser le versement du RSA pour tous ceux qui y ont droit. Mais aussi à revaloriser le montant du RSA à 600 €, tout en réduisant le taux de dégressivité du RSA à 28%, si bien que celui-ci s’annulerait à environ 1,9 fois le SMIC. Par la suite, il organiserait une grande conférence citoyenne pour réfléchir aux modalités d’universalisation du RSA, afin d’en faire une véritable revenu universel.

La revalorisation du RSA à 600 € est-elle si pertinente avant le passage au revenu universel ? Ne risque-t-on pas de s’arrêter à ce super-RSA, et de ne jamais passer au véritable revenu universel ? Et pourquoi ne pas commencer par mettre en œuvre un revenu universel au niveau de l’actuel RSA, avant d’envisager sa revalorisation ?

Cet article a pour objectif de comparer ces deux stratégies alternatives de mise en œuvre : celle qui consiste à revaloriser le RSA avant d’envisager son universalisation et celle qui consiste à commencer par universaliser le RSA avant d’envisager sa revalorisation. Dans une première partie, nous mettrons en exergue les différence entre un RSA automatisé et un véritable revenu universel. Nous en déduirons qu’une fois le RSA automatisé, son universalisation posent des enjeux techniques qui ne nécessitent pas une conférence citoyenne. Dans la seconde partie, nous verrons que la revalorisation du RSA est un préalable qui risque de compliquer son universalisation, alors que son universalisation n’interdit pas sa revalorisation à l’avenir. Nous concluons en proposant que nous profitions du passage au prélèvement à la source pour mettre en œuvre une réforme fiscale avec un véritable revenu universel à 548 €.

Quelles différences entre un RSA automatique et un revenu universel ?

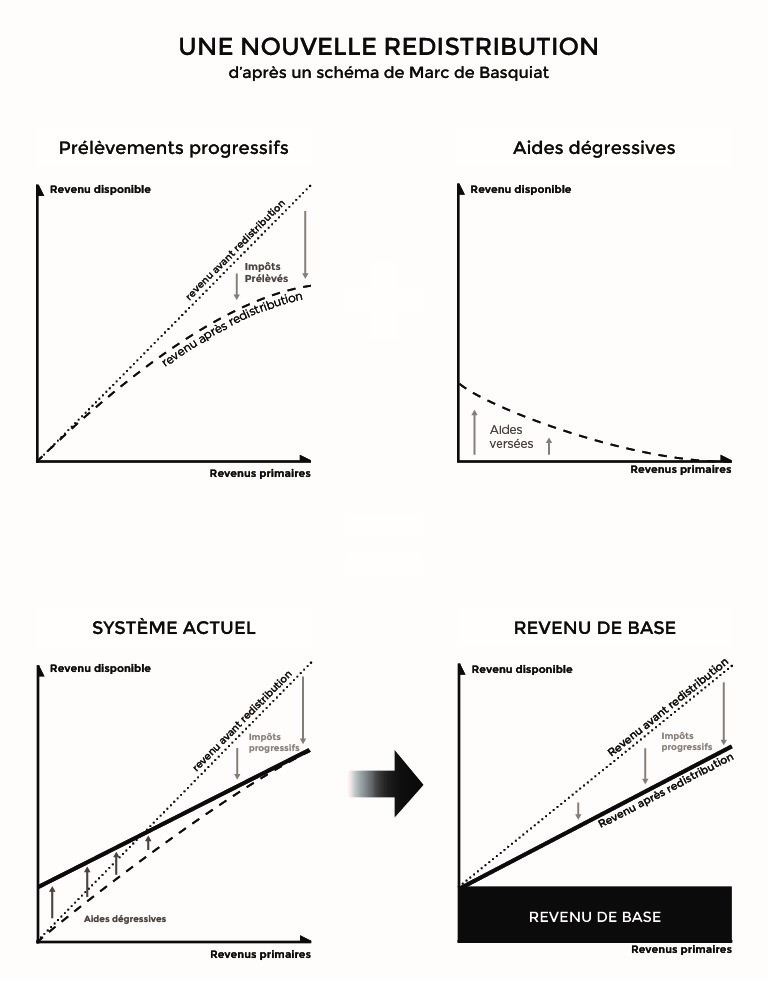

Quelles sont les différences entre un RSA dont le versement est automatisé pour ceux qui y ont droit et un revenu universel du même montant ? Méritent-elles que l’on organise une conférence citoyenne pour réfléchir au passage de l’un à l’autre ? Le schéma ci-dessous permet de rendre ces différences plus explicites.

Le passage à un revenu universel est d’abord une réforme dans le circuit des flux de redistribution. Aujourd’hui, une personne sans revenu bénéficie aujourd’hui du RSA. Si elle gagne 100 € de salaire, le RSA qu’elle touche (+ prime d’activité) diminue de 38 €. À partir d’un certain seuil qui se situe un peu au-dessus du SMIC, elle ne touche plus ni RSA ni prime d’activité. Au-delà de ce seuil, elle commence à payer l’impôt sur le revenu (IRPP). Si l’on passe au revenu universel, cette même personne ne verra pas son allocation diminuer quand elle touche un salaire. En revanche, l’IRPP sera quant à lui prélevé à la source dès les premiers euros gagnés. C’est cette réforme de l’IRPP qui permet de financer la majeure partie du revenu universel.

Bien entendu, la réforme fiscale avec revenu universel aura vraisemblablement des effets redistributifs différents de ceux du système actuel. On peut imaginer que dans la réforme avec un revenu universel, le taux marginal d’imposition sur les premiers euros gagnés sera inférieur à l’actuel taux de dégressivité du RSA (38%) : ainsi, les travailleurs à bas salaire devraient voir leur revenu disponible augmenter. Il faudra bien que cette augmentation des transferts nets vers les bas revenus soient compensés par une hausse des prélèvements nets sur d’autres agents : les ménages à haut revenu, avec un gros patrimoine ou les multinationales qui échappent à l’impôt. Nous verrons dans la section suivante les effets redistributifs de deux propositions alternatives de revenu universel financé en intégralité par l’impôt sur le revenu.

Ajoutons que la réforme fiscale introduisant un revenu universel nécessite de supprimer la plupart des “niches fiscales” sur l’impôt sur le revenu (IR), en les remplaçant éventuellement par d’autres formes de subvention directe, une étape indispensable pour envisager la fusion de l’IR et de la CSG. Supprimer ces niches fiscales n’est pas infaisable, mais demande de remplacer certaines d’entre elles par des subventions directes lorsqu’elles jouent un rôle social. Et pour les niches que l’on préfère supprimer, il faudra se confronter aux lobbies qui défendent les intérêts de ceux qui en bénéficient. Dans la section suivante, nous proposerons deux réformes dans lesquelles les 34 milliards de niches sur l’IR sont remplacées par 9 milliards de subventions directes.

En outre, la réforme avec revenu universel permet de rendre indolore la suppression des exonérations de cotisations patronales et leur effet négatif sur le salaire net au SMIC. Dans cette proposition, présentée dans notre premier article, nous avons vu que les salariés gagnant entre 1 et 1,6 fois le SMIC pourrait trouver injuste le fait que leur salaire net diminue, même si leur revenu disponible devait augmenter grâce à une revalorisation du RSA. Avec la réforme fiscale introduisant un revenu universel, tous les salariés voient leur salaire net après impôt prélevé à la source diminuer, et pas seulement les salariés au SMIC (voir le tableau en annexe). La suppression des exonérations de cotisations est donc beaucoup plus simple, et avec elle les bénéfices que l’on peut en attendre en termes de possibilité accrue pour les travailleurs d’obtenir des augmentations de salaire.

Rappelons enfin que comparativement à un RSA automatisé et individualisé, le revenu universel a l’avantage de ne pas être stigmatisant, de réduire l’incertitude des travailleurs pauvres sur l’allocation qu’ils vont percevoir, de rendre le système redistributif plus simple et plus clair, de simplifier le prélèvement à la source, etc. (voir article précédent).

Aucune bonne raison de préférer un RSA automatique

Ainsi donc, les différences entre un RSA automatisé et un véritable revenu universel ─ en-dehors de différences redistributives modérées comme nous le verrons dans la partie suivante ─ c’est que le second système apporte une sécurité, une simplicité et une transparence accrue mais demande le courage politique d’affronter certains lobbys. On peut se demander s’il y a de quoi réunir une conférence citoyenne pour envisager le passage de l’un à l’autre, d’autant plus que le passage de l’un à l’autre relève avant tout de considérations techniques assez peu accessibles au citoyen.

Alors certes un véritable revenu universel augmenterait la dépense publique de 300 milliards tandis que le RSA automatisé et revalorisé de Hamon ne l’augmenterait que de 35. C’est oublier que dans une réforme comme le revenu universel, ce n’est pas l’effet sur l’indicateur de dépense publique qui comptent, mais uniquement les effets redistributifs. Et il n’y a pas de raison que l’Union Européenne s’oppose à ce que la France mette en œuvre une réforme fiscale introduisant un revenu universel, compte tenu du fait que les traités européens ne posent de limites qu’au déficit public et pas au taux de dépense publique.

Ainsi, il n’y a aucune bonne raison de penser qu’un RSA amélioré serait préférable qu’un revenu universel. Au contraire, nous avons vu qu’il y a de nombreuses raisons de penser qu’un véritable revenu universel est préférable à un RSA amélioré.

Un revenu universel à 548 € n’est-il pas préférable à un RSA à 600 € ?

Entre un RSA individuel et automatique et un revenu universel, il y a donc surtout des différences techniques, et quelques différences redistributives. Mais la revalorisation du RSA à 600 € et la baisse de son taux de dégressivité à 28% proposées par par B. Hamon ne risquent-t-il pas de rendre plus complexe le passage à un véritable revenu universel ? Ne vaudrait-il mieux pas commencer par universaliser le RSA (mettre en place un revenu universel) avant d’envisager sa revalorisation ?

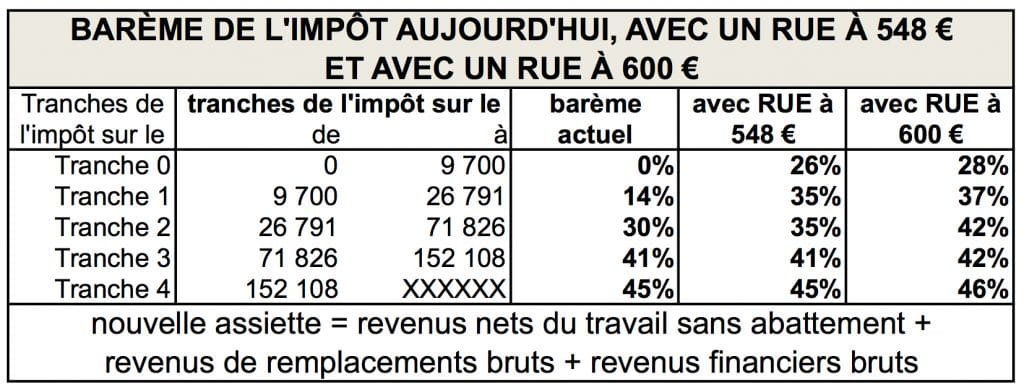

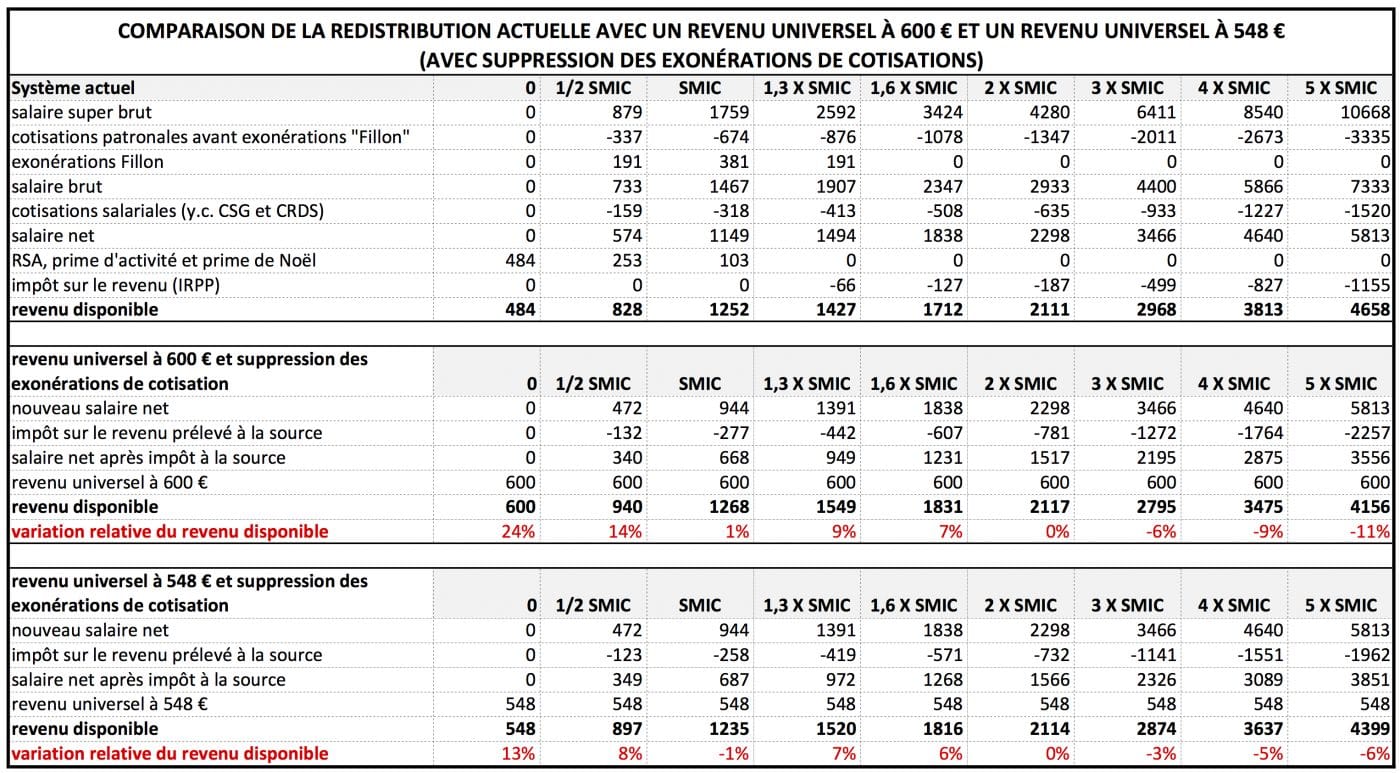

Nous allons comparer deux réformes fiscales introduisant un revenu universel à 548 € (RSA socle pour une personne seule, forfait logement et prime de Noël inclus) et à 600 €. Le coût budgétaire du premier est inférieur de 34 milliards à celui du second, mais comme on le sait, ce sont les effets redistributifs qui comptent. Nous supposons que dans les deux cas, le revenu universel est financé en intégralité par l’impôt sur le revenu. Evidemment, on pourrait couvrir une partie du financement par d’autres impôts (impôt sur le patrimoine, sur les multinationales…), mais l’objectif est ici pédagogique : il s’agit de ne pas occulter les effets redistributifs, et le fait qu’il peut y avoir des perdants. Le changement de barème de l’IR pour ces deux réformes est présenté ci-dessous, et les budgets équilibrés sont présentés en annexe.

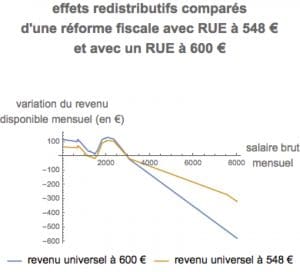

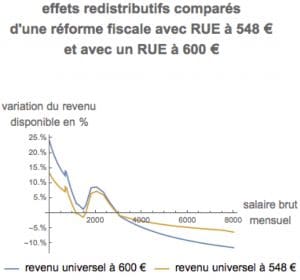

Ces deux revenus universels diffèrent évidemment par leurs effets redistributifs, mis en évidence par les graphiques ci-dessous (voir le tableau plus bas pour plus de détails sur la redistribution) pour une personne seule [1].

- Le RU à 600 € améliore certes le revenu disponible des individus avec des revenus très faibles plus que celui à 548 € (de 30 à 52 € par mois pour une personne seule gagnant moins que le SMIC)

- Mais la différence pour les travailleurs gagnant entre 1 et 2 fois le SMIC est marginale

- En revanche, les individus gagnant 3 à 5 fois le SMIC peuvent voir leur revenu disponible diminuer de 6% à 11% avec un revenu universel à 600 €, alors que la diminution est de 3% à 6% avec un revenu universel à 548 €.

Avec une telle diminution de revenu disponible pour les ménages de la classe moyenne supérieure (ou dit autrement un tel coût budgétaire net à financer), il y a un risque non-négligeable pour que le passage d’un RSA à 600 € à un véritable revenu universel à 600 € soit plus que complexe. Tous les avantages d’un véritable revenu universel seront alors difficile à atteindre : transparence et simplicité du système, réduction de l’incertitude, etc. Au contraire, à 548 €, un revenu universel reste faisable dès maintenant. On pourra envisager par la suite l’augmentation de son montant.

Remarquons que dans notre réforme, nous avons supprimé les exonérations de cotisations sur les bas salaire, afin de permettre aux salariés de négocier plus facilement des augmentations. Certes, cela conduit à une baisse du salaire net pour les salariés gagnant moins que 1,6 fois le SMIC horaire. Mais remarquons que dans le même temps, nous avons mis en oeuvre une réforme fiscale telle que tout le monde paie plus d’impôt sur le revenu à la source (pour financer le revenu universel) : avec cette réforme fiscale, tous les salariés voient leur salaire net après prélèvement de l’impôt (et avant revenu universel) diminuer, et pas seulement les salariés gagnant moins que le SMIC. Ainsi, la réforme fiscale introduisant un revenu universel permet de rendre la suppression des exonérations de cotisations plus acceptable politiquement.

Remarquons que dans notre réforme, nous avons supprimé les exonérations de cotisations sur les bas salaire, afin de permettre aux salariés de négocier plus facilement des augmentations. Certes, cela conduit à une baisse du salaire net pour les salariés gagnant moins que 1,6 fois le SMIC horaire. Mais remarquons que dans le même temps, nous avons mis en oeuvre une réforme fiscale telle que tout le monde paie plus d’impôt sur le revenu à la source (pour financer le revenu universel) : avec cette réforme fiscale, tous les salariés voient leur salaire net après prélèvement de l’impôt (et avant revenu universel) diminuer, et pas seulement les salariés gagnant moins que le SMIC. Ainsi, la réforme fiscale introduisant un revenu universel permet de rendre la suppression des exonérations de cotisations plus acceptable politiquement.

Profiter du prélèvement à la source pour mettre en œuvre un véritable revenu universel

Julia Cagé et Thomas Piketty estiment que le passage au prélèvement à la source de l’impôt sur le revenu, prévu pour janvier 2018, serait une bonne occasion de mettre en œuvre leur RSA revalorisé, pour partie versé sur la fiche de paie. Pour le véritable revenu universel, on verra plus tard.

Il nous semble justement que le passage au prélèvement à la source est une occasion unique pour mettre en œuvre la réforme fiscale qui introduirait un véritable revenu universel.

Un véritable revenu universel, et non une sorte de prime d’activité sur la fiche de paie, parce que c’est moins stigmatisant, mais surtout parce que c’est plus simple à mettre en œuvre et plus clair pour tout le monde, et que ça simplifie le prélèvement à la source.

Un revenu universel qui irait de pair avec une suppression des exonérations de cotisation, pour favoriser une plus grande mobilité salariale des travailleurs au SMIC. La mise en oeuvre conjointe du prélèvement à la source permet justement de rendre indolore la suppression de ces exonérations.

Enfin, un revenu universel à 548 € plutôt qu’un RSA amélioré à 600 €, parce que l’étape du RSA amélioré est le meilleur moyen de ne jamais mettre en œuvre le véritable revenu universel. Une fois le revenu universel mis en œuvre, on pourra progressivement cherché à augmenter son montant.

Une telle réforme demande du temps de préparation, me diront certains, et ne pourra jamais être prête pour janvier 2018. Alors autant prendre le temps pour travailler au mieux la réforme et repousser à janvier 2019 le passage au prélèvement à la source.

ANNEXES

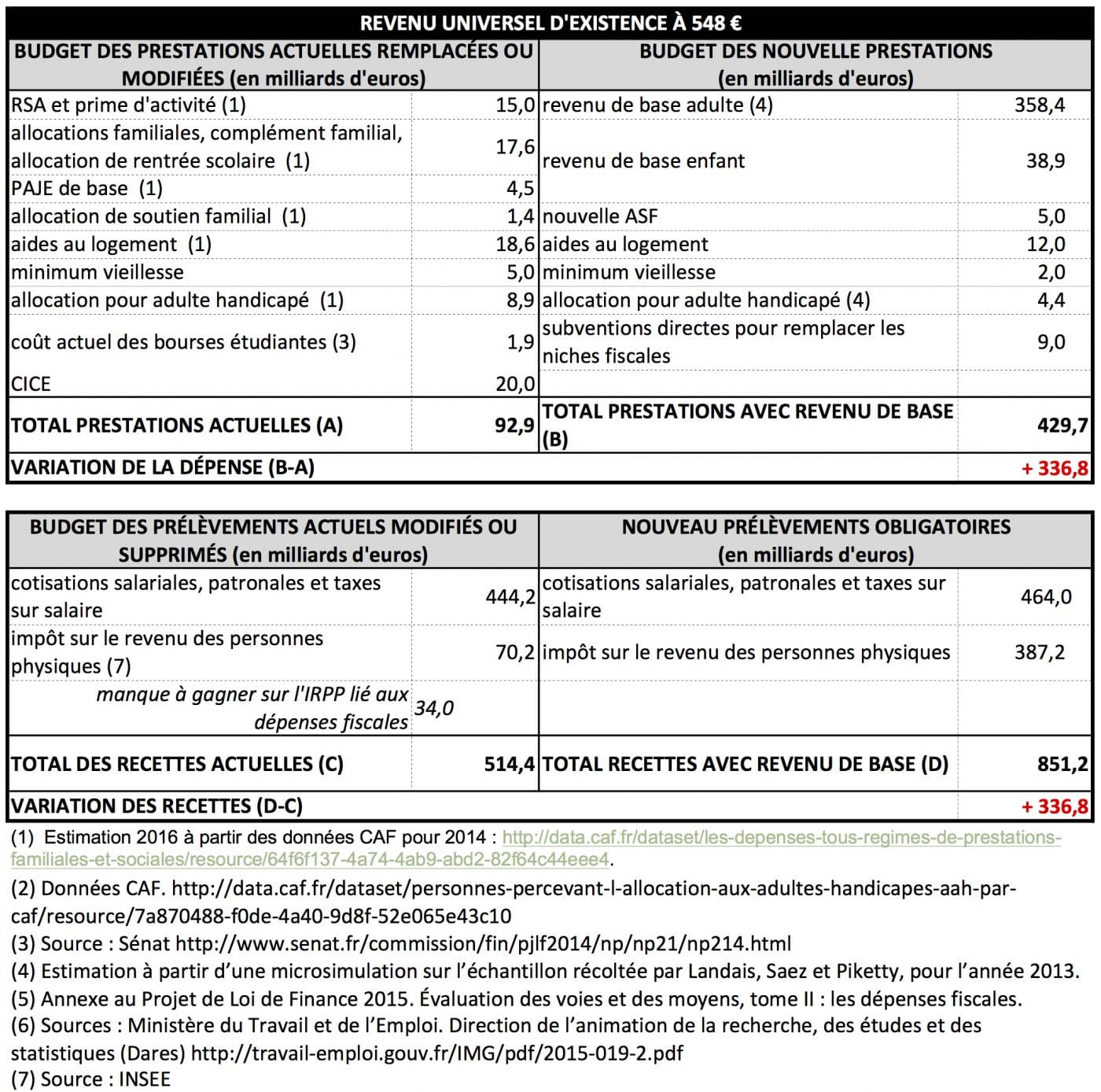

Annexe 1 : budget équilibré pour un revenu universel à 548 €

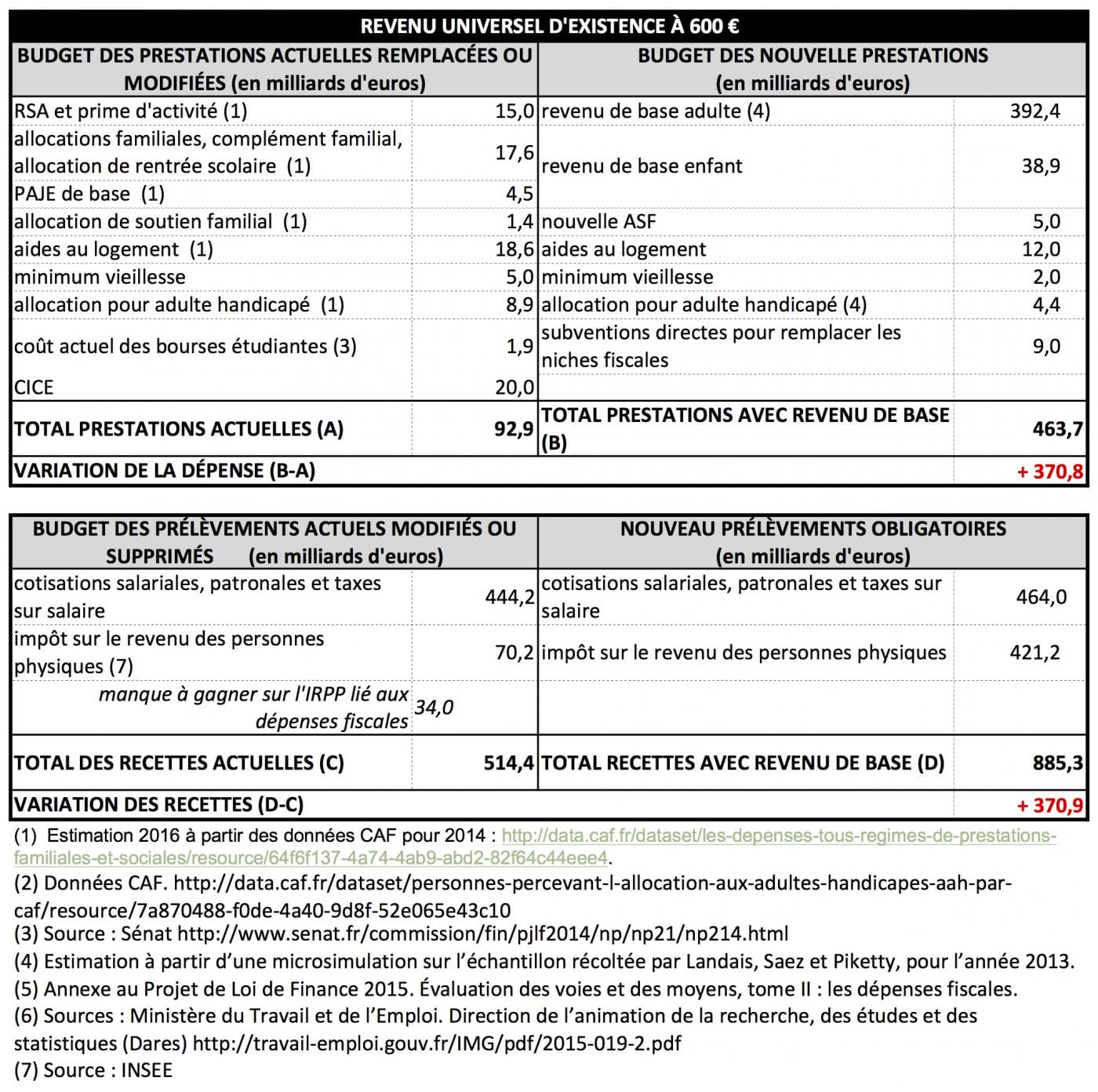

Annexe 2 : budget équilibré pour un revenu universel à 600 €

[1] On sait que le revenu universel est toujours plus généreux pour un couple, puisqu’il est individualisé, contrairement au RSA qui est familialisé : le RSA pour un couple est égal à 1,6 fois le RSA pour une personne seule.

Image : CC Pixabay, geralt.

Supprimer les fiches fiscales !! Mais vous n’y penser pas mon bon monsieur comment vont vivre les gens qui ont créés des activités subventionnées par ces niches, cela suppose d’accepter une baisse de l’économie, des pertes d’emploi et plein d’autres effets pervers dont aucun politicien digne de ce nom ne prendra le risque de réformer . Prenons par exemple, le cas des promoteurs où 60% des ventes de biens neufs sont effectuées grâce à la loi Pinel, une des plus importantes niches fiscales existantes, pensez vous vraiment qu’ils accepteront de perdre 60% de leur chiffre d’affaire ? impossible sans des plans sociaux massifs, un ralentissement de l’économie et un effet boule de neige sur tous les autres acteurs du secteur.

Bonjour Béatrice, si vous avez bien lu l’article, il parle de supprimer “la plupart” des niches fiscales et éventuellement de les remplacer par d’autres formes de subventions. Cordialement