Nous entamons ici une série de 3 articles pour commenter la stratégie par étape de mise en œuvre d’un revenu universel proposée par B. Hamon (voir ici le deuxième article, et ici le troisième).

Dans ce premier article, nous proposons de profiter de la mise en œuvre du revenu universel ou du super-RSA (première étape vers un RU pour Hamon) pour supprimer les exonérations de cotisations patronales ciblées sur les bas salaire, sans augmenter le salaire superbrut (coût du travail).

Cette proposition permettrait d’augmenter légèrement le revenu disponible des travailleurs à bas salaire sans augmenter le coût du travail, donc sans risquer de de jouer sur la compétitivité de notre économie et de creuser le chômage. En outre, la suppression des exonérations permet de supprimer le phénomène de “trappe à bas salaire” (l’employeur est dissuadé d’augmenter son salarié s’il est au SMIC car cela lui fait perdre des exonérations), donc permet aux employés au SMIC de négocier plus facilement des hausses de salaire.

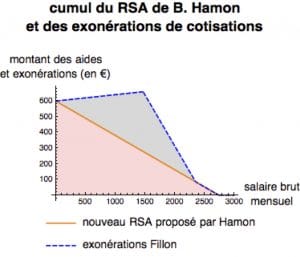

En première étape avant l’insaturation d’un véritable revenu universel, Benoît Hamon propose de revaloriser le RSA à 600 € pour une personne seule et de réduire son taux de dégressivité à 28%, contre 38% aujourd’hui. Avec une telle mesure, le RSA bénéficiera aux travailleurs qui gagnent jusqu’à 1,9 fois le SMIC, alors qu’un travailleur célibataire ne bénéficie plus de la prime d’activité aujourd’hui au-delà de 1,2 fois le SMIC.

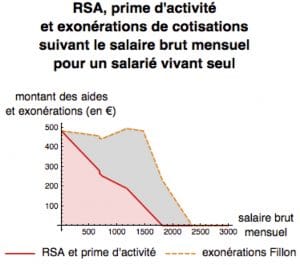

Cependant, n’oublions pas qu’il existe déjà des subventions à l’emploi à bas salaire, sous forme d’exonérations de cotisations patronales, dites “exonérations Fillon”. Ces exonérations réduisent le salaire superbrut (le coût du travail) de 26% au niveau du SMIC, et sont dégressives au-delà jusqu’à disparaître à 1,6 fois le SMIC. L’objectif est de favoriser l’emploi des travailleurs peu qualifiés. Ainsi, l’État aide les travailleurs à bas salaire aujourd’hui avec deux dispositifs différents : une prestation directe (le RSA et la prime d’activité) et une subvention à leur emploi (les exonérations de cotisations, auquel on devrait ajouter le CICE, exclu ici de l’analyse). Le cumul des deux est représenté dans le graphique ci-dessous (pour un salarié seul). On voit d’ailleurs que les aides directes et indirectes sont plus fortes pour un travailleur au SMIC que pour personne sans revenu. Dès lors, revaloriser le RSA pour qu’il puisse bénéficier aux travailleurs jusqu’à 1,9 SMIC accroîtrait d’autant plus l’aide totale aux smicards, comparativement aux travailleurs gagnant plus et à ceux gagnant moins.

Ajoutons que ces exonérations de cotisations ont un effet pervers : elles réduisent la mobilité salariale des travailleurs au SMIC. En effet, l’employeur qui augmenterait le salaire de son employé perdrait dans le même temps de le bénéfice de ces exonérations : entre 1 et 1,6 fois le Smic, les cotisations patronales augmentent de 0,893€ quand le salaire brut augmente de 1 € du fait de la disparition des exonérations Fillon, contre 0.459 € au-delà de 1,6 fois le Smic. On comprend alors pourquoi l’employeur sera plutôt réticent à accepter une augmentation de salaire qui lui ferait perdre dans le même temps des exonérations pour ceux qui gagnent moins que 1,6 fois le SMIC. Cette “trappe à bas salaire” explique pourquoi la moitié des salariés du privé gagnent moins que 1,6 fois le SMIC.

Mieux répartir l’aide directe et indirecte

On pourrait profiter de la mise en œuvre du revenu universel pour supprimer ces exonérations de cotisation. Cela reviendrait à remplacer une subvention à l’emploi par une subvention ciblée sur l’individu. Cela permettrait de mieux répartir l’aide directe et indirecte avec ceux qui gagnent plus et ceux qui gagnent moins que le SMIC à temp plein et de réduire le coût net du revenu universel. Enfin, cela permettrait de supprimer la trappe à bas salaire, et donc de favoriser la mobilité salariale des travailleurs au salaire minimum.

Si l’on supprime les exonérations de cotisations, se pose évidemment la question de qui doit subir la suppression de ces exonérations. 3 choix sont possibles :

- Soit on maintient le salaire brut et le salaire net constants, et c’est le salaire superbrut qui augmente : le SMIC superbrut à plein temps passerait de 1759 € à 2040 €. Cela revient à faire subir la suppression des exonérations en intégralité aux employeurs, avec le risque de cette proposition est d’accroître le chômage.

- Soit on maintient le salaire superbrut constant et l’on révise le niveau des cotisations en tenant compte du fait que les exonérations disparaissent, si bien que le salaire net diminue : le SMIC mensuel net à plein temps passerait de 1149 € à 944 €. Cela revient à faire subir la suppression des exonérations en intégralité aux salariés, tout en sachant que le RSA revalorisé pourrait alors compenser la baisse du salaire net.

- Soit on répartit le coût entre employeur et salarié.

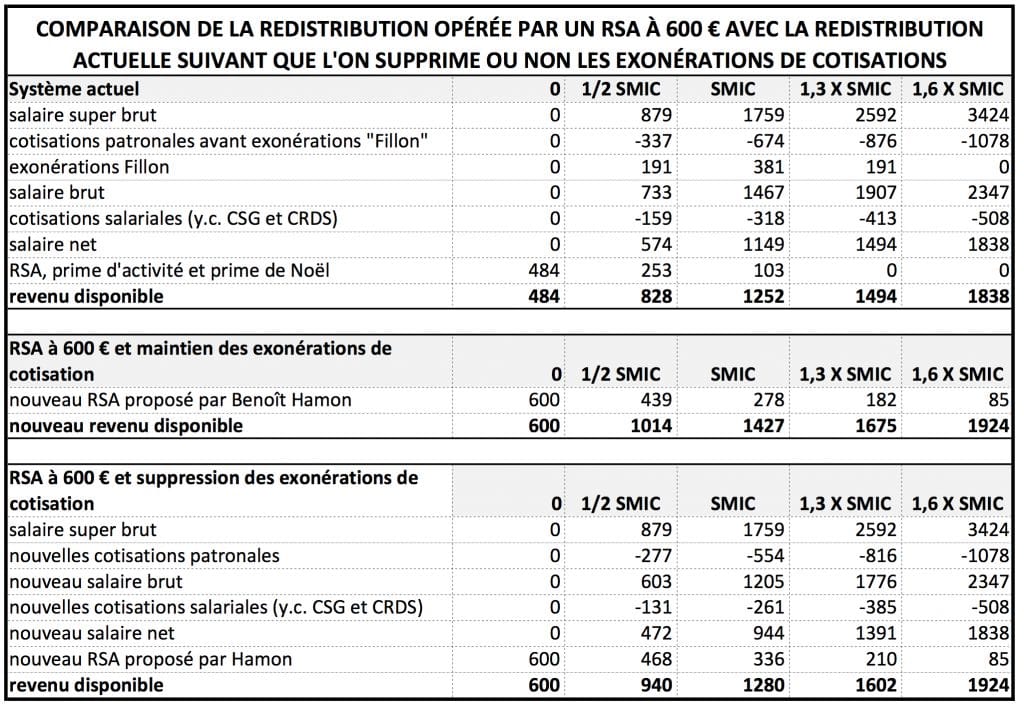

Cet article n’a pas vocation à trancher ce choix, qui est politique, mais à montrer que même si l’on choisit la seconde option dans laquelle le salaire superbrut reste constant, la baisse de dégresivité du RSA permet de compenser totalement la baisse du salaire net induite [1]. Le tableau et le graphique ci-dessous comparent la redistribution actuelle avec celle que l’on obtiendrait avec un RSA revalorisé tel que le propose B. Hamon, selon que l’on supprime ou non les exonérations de cotisation (en maintenant le salaire superbrut constant).

On y voit que la revalorisation du RSA telle que proposée par B. Hamon permet de supprimer les exonérations de cotisations tout en augmentant légèrement le revenu disponible des travailleurs à bas salaire.

Supprimer la trappe à bas salaire

Alors certes, si l’on supprime les exonérations sans augmenter le salaire superbrut, le SMIC mensuel net à plein temps passera de 1149 € à 944 € (le SMIC horaire net passera de 7,52 € à 6,18 €). Cette diminution est évidemment compensée par la baisse du taux de dégressivité du RSA. Ainsi donc, le gain en revenu disponible pour les travailleurs à bas salaire est évidemment plus faible si l’on supprime les exonérations Fillon que si on les maintient.

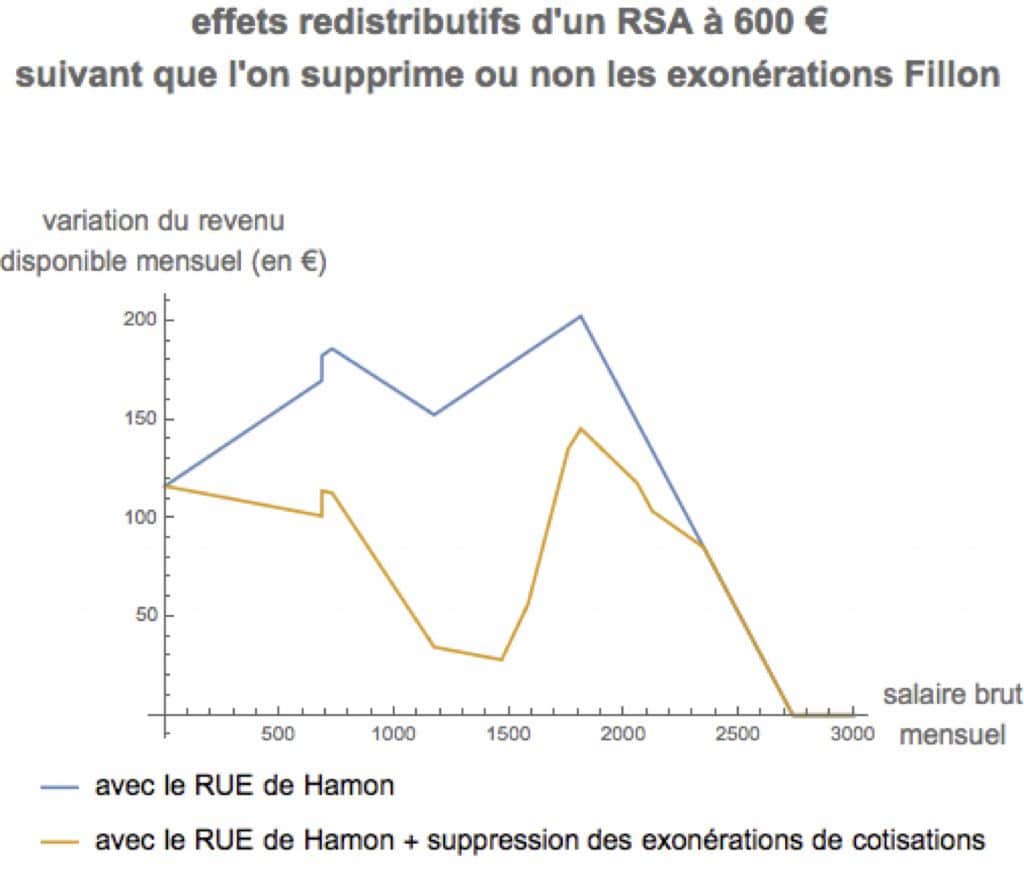

Toutefois, rappelons que la suppression de ces exonérations permet de supprimer la fameuse trappe à bas salaire, comme le montre le graphique ci-dessous. Aujourd’hui, au SMIC horaire (7,52 € net) jusqu’à 1,6 fois le SMIC (12,03 € net), pour obtenir une hausse de son salaire de 1 €, il faut que le salaire superbrut augmente de 2,34 €. Au-delà, la hausse nécessaire n’est que de 1,79 €. Avec la suppression des exonérations de cotisation, une augmentation de 1,79 € du salaire superbrut permettra une hausse de 1 € du salaire net dès le SMIC horaire.

Ainsi le revenu universel ou la revalorisation du RSA, combinée avec la suppression des exonérations Fillon offrirait l’opportunité aux salariés au SMIC de négocier plus facilement une augmentation de salaire, et donc de voir leur revenu disponible augmenter via… une hausse du salaire plutôt qu’une hausse des transferts reçus. Ainsi, contrairement à un préjugé courant, le revenu universel n’est pas un substitut au salaire, mais offre plutôt l’opportunité de mieux négocier son salaire. Une conclusion qui devrait conduire ceux qui pensent que la revalorisation des salaires est préférable au revenu universel à se rendre compte que le dernier favorise justement la première.

Réduire le coût net du revenu universel

Ajoutons que la suppression des exonérations de cotisation permet d’accroître les recettes des cotisations sociales. Nous avons estimé à presque 20 milliards d’euros le supplément en cotisations, gain qui réduit d’autant le coût net du revenu universel.

Il nous semble donc très pertinent de profiter de la mise en œuvre d’un revenu universel ou d’une revalorisation du RSA ─ comme le propose B. Hamon en première étape ─ pour supprimer les exonérations de cotisations, pour répartir la dépense publique de façon plus équitable, pour réduire le coût budgétaire de la mesure et pour favoriser la mobilité salariale des travailleurs à bas salaire.

C’est d’autant plus pertinent que l’occasion ne pourra pas se reproduire. Si B. Hamon revalorise le RSA sans supprimer les exonérations Fillon, cela produira une augmentation du revenu disponible pour les travailleurs à bas salaire, sur laquelle il sera politiquement très difficile de revenir à l’avenir. Il deviendra alors impossible de supprimer ces subventions à l’emploi sans augmenter le coût du travail, et risquer alors de creuser le chômage.

Certes, une telle proposition n’est pas simple à assumer politiquement : la suppression des exonérations de cotisations produisent une baisse du salaire net pour les travailleurs au SMIC, et l’on sait la valeur symbolique que représente le SMIC. Mais il ne faut pas perdre de vue la possibilité accrue pour les travailleurs au SMIC de négocier des hausses de salaire si l’on supprime les exonérations de cotisation.

Par ailleurs, une réforme fiscale introduisant un véritable revenu universel conjointement avec le prélèvement à la source permettrait de rendre cette suppression de l’exonération indolore, comme nous le verrons dans le dernier article de cette série. Mais avant cela, nous verrons dans l’article suivant qu’il est nécessaire de dissocier totalement le RSA comme le revenu universel de la fiche de paie.

[1] On verra dans le dernier article que même sans revaloriser le RSA mais juste en baissant son taux de dégressivité, on peut aboutir à ce même résultat.

Impôt prélevé à la source et revenu universel !

Le revenu universel concrètement en mode express !

Modalités, calculez vous même votre RU, Exemples, coût-financement

Modalités :

1re étape : janvier 2018 : mise en place progressive jusqu’à concertation citoyenne

Objectif 750 €, Universel et inconditionnel.

1re étape :

Fusion RSA + prime activité : Revalorisation à 600 €

Pour tous les actifs dès 18 ans jusqu’à l’âge de la retraite.

Étudiant, sans activité, en recherche d’activité, salarié, indépendant.

Versé mensuellement, automatiquement, systématiquement

Inconditionnel : Nous soumis à la recherche d’activité ou formation.

Toutes les aides existantes sont cumulables : CAF, APL, Bourse, AAH, etc.

Prélèvement de l’impôt à la source directement sur le RU.

Ceci explique que le RU soit dégressif en fonction du salaire. Le salaire net + RU est net d’impôt !

Jusqu’à 1,9 SMIC (seul, 3,9 pr couple) le RU est plus avantageux

que l’impôt actuel : soit 2180 € net ou 2800 € brut (seul)

— de 1,4 SMIC, il est positif, + de1,4 SMIC : négatif, mais plus favorable que l’impôt.

Au-delà, l’impôt normal s’applique et on sort du dispositif.

Actuellement : Bénéficiaires du RSA : 2,4 Millions (2014).

Actuellement : Bénéficiaire prime activité : 3,9 millions (2016)

Avec le RU : 19 millions de Français concernés : 30 % de la population 50 % des actifs.

19 M = nb d’individus sous 2800 € brut (1,9 SMIC) ou ménage sous 3,9 SMIC.

Calculez vous-même votre RU :

Additionner votre salaire brut (revenu de votre travail) + vos éventuelles aides/allocations.

Par convention on appellera cette somme la « ressource brut » dans la formule.

Le prélèvement d’impôt à la source est calculé sur l’intégralité des « ressources brut »

Le taux est de 27,4 % soit « 0,274 » dans la formule ci-dessous.

Calculez vous même votre revenu universel :

RU= 600 — (« Ressources brut » X 0,274)

Exemple pour un salaire brut de 1450 € (SMIC) :

RU= 600 — (1450 X 0,274)

RU= 600 – 397,30

RU= 202,70

Additionner votre salaire net + le RU. C’est net d’impôt.

Ici le net correspondant à 1450 € brut est d’environs 1150 € net

Soit un salaire net et RU de 1150+ 202,70 € = 1352,70 € net d’impôt !

Quelques exemples

Salaire avant/après avec le RU, impôt prélevé à la source ! l (e « avant » n’inclut pas l’éventuels RSA ou prime d’activité perçus)

Étudiant sans job : 0 €/ 600 €.

Étudiant non boursier qui travaille 1 jour/s : 231 €/ 752 €

Pers sans ressource (RSA) : 470 €/ 600 €

Temps partiel/faible revenu : 720 €/ 980 €

Pers au SMIC : 1150 €/ 1352 €

Un indépendant : 1450 €/ 1553 €

Un commercial salaire médian : 1680 €/ 1704 €

Coût de la mesure et financement :

Coût total : 35 Milliards.